Tax financial analysis; Business People Calculating Document for Taxes Flat Vector Illustration

<本ページはプロモーションが含まれています>

こんにちは。編プロ在籍時を含む30数年のキャリアで、年収1,000万円はおろかその半分に達したこともない弱小フリーライターのクロオカです。

今回は、そんな僕と同じ免税事業者の方――年収1000万円以下のフリーランスの方、個人事業主の皆さん――に向けてインボイス制度を解説します。

内容としては

・インボイス制度で何が変わる?

・年収1,000万円以下のフリーランスがやるべきことは?

こんな疑問を解消します。

インボイス制度とは

2023年10月1日から適用される新しい仕入税額控除方式で、正式名称は「適格請求書等保存方式」。消費税の正確な納入を促すことを目的とした、請求書の保存に関する新しいルールです。

年収が1,000万円以上あり、これまでに何度も消費税を納めてきたフリーランス/個人事業主(課税事業者)がこの新方式に対応するのはそう難しいことではないでしょう。

しかし、これまでに消費税を納めたことがないフリーランス/個人事業主(免税事業者)は、まず「仕入税額控除」を知る必要があります。「仕入税額控除?ライターだから関係ないよ」というスタンスでは最悪、取引先を失うかもしれません。しっかり理解しておきましょう。

仕入税額控除を理解しよう

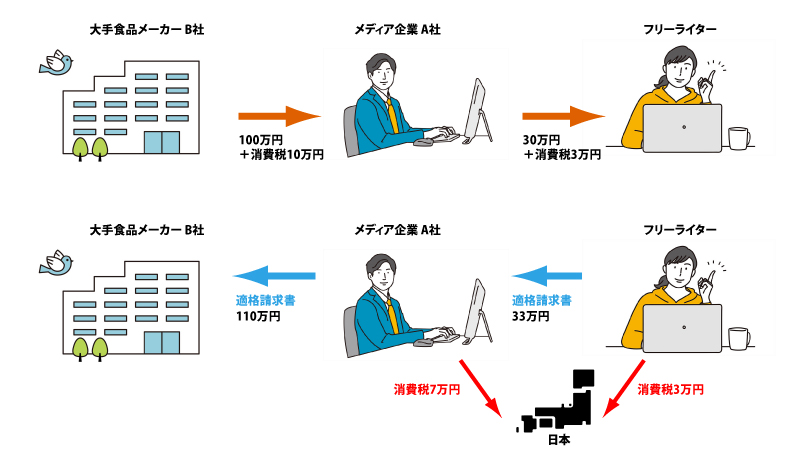

たとえばフリーライターのあなたが、メインクライアントのA社から取材とコピーライティングの仕事を受注したとします。A社はライターやカメラマン、webデザイナー、プログラマーなど、多くのフリーランスに仕事を発注している有名なメディア企業(課税事業者)で、案件は大手食品メーカーB社の採用関連サイトのリニューアルです。

A社は、総額100万円(消費税10万円)でこの案件を獲得し、取材とコピーライティングを30万円(消費税3万円)であなたに発注しました。

納品後、あなたはA社に対して30万円+消費税3万円=33万円を請求します。そしてA社は、B社に対して売上100万円+消費税10万円を請求しますが、納付する消費税は10万円からあなたへの発注(仕入)によって発生した3万円を差し引いた7万円となります(売上の消費税ー仕入の消費税)。

これが仕入税額控除で、A社の利益は110万円ー7万円ー33万円=70万円となります(実際にはデザイン費や撮影費もかかるのでこうはなりませんが・・・)。

フリーランスがやるべきこと

インボイス制度は、いわば、あなたにとって不可欠なクライアントであるA社が、今後も継続的にこの仕入税額控除の適用を受けるためのルールです。

そのためにフリーランスのあなたがやるべきことは2つあります。

1つは「適格請求書発行事業者」となること。これは、今まで免税事業者だったあなたが、消費税の申告・納税を義務づけられる課税事業者になることを意味します。

つまり、年収に関係なく消費税を払わなくてはならなくなる、ということです。「適格請求書発行事業者」の登録申請はすでに始まっていて、2023年3月31日が申請書の提出期限です。

2つめは請求書に「税率ごとに区分した消費税額」「適格請求書発行事業者の登録番号」(以下、登録番号)を明記すること。

原稿料や取材費などの税率は一律10%なのでこれまで通りですが、登録番号は「適格請求書発行事業者」に発行されるもの。記載がない書類は「適格請求書」ではないので、クライアントのA社は仕入税額控除を適用できず、収益が減ってしまいます。

インボイスではない請求書でも制度の導入から3年間は80%、その後の3年間は50%の控除が可能ですが、制度が改正されない限り2029年10月1日には控除不可となります。

インボイス対応が正解の理由

あなたには免税事業者を継続し、インボイスへの対応を拒否するという選択肢もあります。しかし、多くのフリーランスと契約しているメディア企業のA社が、仕入税額控除を適用できないあなたに仕事を発注するでしょうか?

このあたりは下請法に関わる部分なので断言はできませんが、答えはノーです。僕がA社の編集者(決済者)なら、ライターの力量が同等であれば「適格請求書発行事業者」を優先して仕事を発注します。

ポイントは、受注単価と件数が同じなら、インボイスに対応しようとしまいと減収は避けられないということ。ならばクライアントに余計な手間を強いることなく取引の継続・拡大を目指すのが、フリーランスにとって賢明な判断と言えるのではないでしょうか。

通常の確定申告に消費税の申告・納税作業が加わることになりますが、これまで確定申告をやってきた方なら対応できるはず。不安な方はサポート体制が充実したクラウドソフトを試してみましょう。

インボイス対応のフリーランスになるには

インボイスに対応した「適格請求書発行事業者」になる。そう決断したら、登録申請書を作成して管轄の税務署に提出しましょう。申請方法はe-Tax、郵送、直接提出の3つがあります。いずれもマイナンバーが必要ですのでまだ取得していない方は早めに準備を。

e-Taxで申請登録

手順は

(1)e-Taxソフトのweb版、SP版いずれかを選択

(2)マイナンバーもしくは利用識別番号(16ケタ)でログイン。マイナンバーはスマホアプリで読み込みます。利用識別番号はこれまでe-Taxで確定申告書類を提出した方は保管しているはずですね。

(3)職種や屋号、住所など必要な項目を入力して登録します。

郵送

(1)会社名や事業内容、設立年月日などを入力

(2)プリントアウトしてマイナンバーと課税事業者となる最初の日(最短で令和5年10月1日)を手書きで記入。

(3)封書で東京国税局インボイス登録センターへ。宛先は「書類の提出ガイド」の下部に記載されています。

税務署に提出

上記の書類を管轄の税務署に直接、提出してください。

申請書を提出すると後日、「適格請求書発行事業者の登録番号」が送られてきますので、請求書にそれを記載しておきましょう。

最後の準備は課税方式の選択

インボイス対応のフリーランスになるための準備はもうひとつあります。それは、消費税の課税形式を決めることです。課税形式は「原則課税」と「簡易課税」の2つがあります。

原則課税

原則課税の計算式は

売上を課税売上と非課税売上に分類。さらに集計仕入(経費)を課税売上に対応するもの・非課税売上に対応するもの・共通して対応するものに分類して集計する、という作業になります。

フリーランスの場合、売上と経費が非課税扱いになるケースがそう多いとは思えません(土地の譲渡・貸付や有価証券の譲渡を日常的におこなっているなら別ですけど)が、手間のかかる作業ではありますね。

簡易課税

前々年(または前々事業年度)度の課税売上高が5,000万円以下であれば適用されますが、適用する年または事業年度開始の日の前日までに「消費税簡易課税制度選択届出書」を税務署へ提出する必要があります。

また、1度選択すると2年間は変更できません。

簡易課税では、仕入れ(経費)の消費税額に関係なく、業種によって定められた「みなし仕入れ率」を用いて消費税額を計算します。

計算式は

業種は国税庁のフローチャートで確認しましょう。

・簡易課税の事業区分について(フローチャート)

このフローチャートに基づくと、農業でも建設業でも飲食サービス業でもないフリーライターは、第5種事業(サービス業等)で、「みなし仕入れ率」は50%です。

年間売上が300万円なら消費税額は30万円ですので、納付額は

30万円ー30万円×50%=15万円

となります。事務作業の負担はほとんどない、と言って差し支えないでしょう。

しかし、原則課税方式で計算したその期間の仕入(経費)の税額が20万円だった場合

30万円ー20万円=10万円

となり、5万円多く納税することになります。

選択のポイント

このように、簡易課税を選択すれば事務作業の負担は軽減できますが、仕入額(経費)によっては原則課税方式よりも多くの税金を納めることになります。

ですから課税方式は、売上と経費の割合を把握し、近い将来、PCやタブレット端末、事務用品など高額な設備機器を買い換える予定があるかどうかも考慮して決めましょう。

なお、インボイス制度が施行される2023年度(令和5年度)の消費税の仕訳作業は、9月末までは免税事業者としておこない、10月以降は原則課税または簡易課税を選択しておこなうことになります。

青色申告ソフトは、そのあたりも考慮して選んでおきましょう。

まとめ

インボイス制度のスタートは、2023年10月1日です。

それまでにフリーランスで年収1,000万円以下のあなたがやるべきことは

(2)免税事業者を継続するか課税事業者になるか、決断する

(3)課税事業者になると決めたら「適格請求書発行事業者」の登録申請をおこなう

(4)消費税の課税方式を決める

(5)課税方式を簡易課税にする場合は、2023年度中に税務署へ「消費税簡易課税制度選択届出書」を提出する

以上です。

施行までまだ猶予はありますが、時間はあっという間に過ぎていきます。「わかりません」「知りません」などと答えて取引先の信用を損ねないよう、早めに体制を整えておきましょう。

コメント